アメリカの天文学的債務が引き起こす経済的危機は関税では賄えない

いよいよアメリカが経済的に追い詰められてきました。

現在、37兆ドル(5450兆円)という天文学的に膨らんだ米国債の正念場が、この9月から始まるといいます。

9月からこの1年間に満期を迎え、借換債の発行が必要な米国債が8兆ドルに上るといいます。さらに毎年の財政赤字の分が2兆ドルあり、合わせて10兆ドルの米国債を国内外で買ってもらう必要があります。

米国政府は、10兆ドルのうち、6.5兆ドルを米国内で消化し、3.5兆ドルを海外に買ってもらう予定とのことですが、はたして上手くいくでしょうか。

国内分の6.5兆ドルは国内の金融機関(銀行、生損保、ファンド)に売るつもりとのことですが、売れなければFRBがドルを刷るしかありません。

そうなれば、ドルの下落とインフレをもたらすことになります。

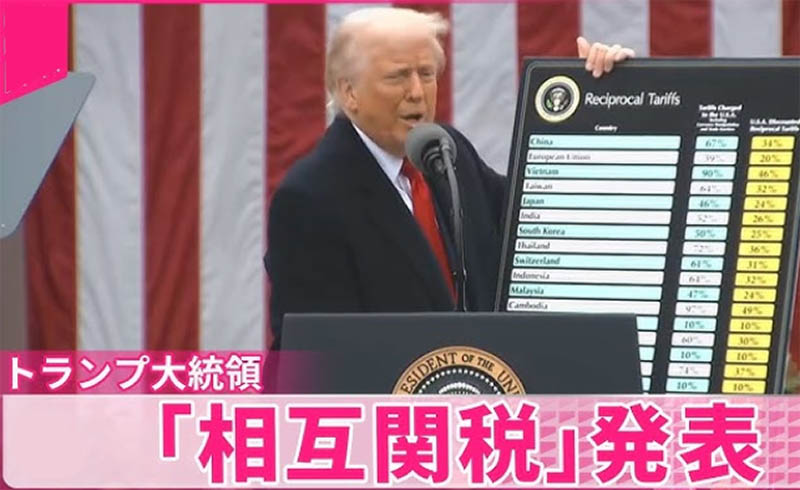

米国は今年に入り、諸外国に高率の関税を課すことによって臨時収入を得てきましたが、圧倒的な量の米国債の前では焼け石に水でしかありません。

いよいよ、私たちは波乱万丈の展開を目の当りにすることになるのでしょうか。

今回は、吉田繁治さんのメルマガから、米国債で正念場を迎えるアメリカの姿を見ていこうと思います。

『マー・ア・ラゴ合意』の中で、米国は、海外が持つ米国債は所有権はその国にあるが、使用権は米国が持つと主張しているといいます。

現代社会では、所有権を持つ者は、使用権を持つというのが当たりです。

ところが米国は、戦後の世界貿易の発展は米国が軍事的、経済的に担ったのだから、米国が発行した米国債の所有権は買ったその国に認めるけれども、何に使うかは米国が決めると一方的に宣言したのです。

吉田さんは、こうした論理を、ヤクザが縄張り内で営業するお店にショバ代を要求することと同じと言っています。

・・・<『吉田繁治さんのメルマガ』 Vol.1557から抜粋開始>・・・

『マー・ア・ラゴ合意』の文章をよく読むと、古典的なヤクザがビルの飲み屋に対して行う「カツアゲ」の論理です。俺たちが守っているから営業ができる、場所代をよこせというのがトランプ親分。

<その論理:アメリカが大きな経常収支の赤字を抱えるのは、輸入が多すぎるからではなく、世界に準備資産(ドル外貨準備)を提供し、世界経済の成長を促進するために、米国債を輸出しなければならないためである(引用)・・・

(裏にあることは)米国は、自国の軍事費を使い、世界の警察官として、戦後世界に、国際秩序と貿易通貨を提供し、世界経済を成長させてきた・・・>

(翻訳)

https://macroinvestorz.com/mar-a-lago-accord/

世界の政治が、ひどく劣化しています。トランプの流儀であるカツアゲは政治ではない。脅迫です。米国民はどう思っているのか。自国を世界と思っている米国民は、海外に関心が低い。

・・・<抜粋終了>・・・

こんなメチャクチャな論理を受け入れるのは、世界広しといえども日本ぐらいでしょう。

普通の国なら、そんな無理難題を押し付ける米国債など、もう要らないとなるでしょう。むしろ、アメリカを見限り、手持ちの米国債を売ってしまおうとなるかもしれません。

しかし米国債の世界第1位の保有国(1兆1350億ドル)である日本は、米国債を売ることができません。

日本は米国債を直接持っているのではなく、米国債の預かり証を持っているだけです。本物の米国債は、米国内で管理されています(カストディという)。

日本は、米国債を売る意思があっても売れない状態なのです。

つまり日本にとって米国債を買うということは、アメリカに上納金を納めていることと同じです。これは、宗主国(アメリカ)と属国(日本)の関係でしょう。

アメリカは9月から米国債の正念場を迎えます。

アメリカは、金利を上げることなく、かつドルの価値を下げることなく、大量の米国債を売らなければならないといいます。

ただし、この難題を無策で迎えるわけではないようです。

米国が用意したウルトラCが、GENIUS(ジーニアス)法によるステーブルコインの発行です。

米国債を担保にした暗号通貨の発行を認め、これにより米国債を金融機関が買うインセンティブを与えます。

しかし、これによって新たな問題が発生します。

・・・<『吉田繁治さんのメルマガ』 Vol.から抜粋開始>・・・

■12. GENIUS法によるステーブルコインの発行という対策

米国は、GENIUS法を作って、「国債担保のステーブルコイン(ドルと価値が連動する暗号通貨)」の発行を、認可した金融機関に許可しました。

国際送金では、現状の銀行のシステムよりはるかに便利で、コストが低いので、急速に増えていくでしょう。

しかし、これはステーブルコインを発行する機関による、国債のマネタイゼーションと同じです((注)現在は禁止、国債の現金化)。

国債の現金化はその量が増えると以下に示す新たな金融問題を起こします。

▼ Treasury-Stable Coin Doom Loopという新たなドル危機の可能性

Treasury-Stable Coin Doom Loopとは、

・米国債が現金化され、金利のつかないドルの現金(暗号通貨)が増えて、

・物価のインフレが起こり、ドルの実質価値が下がることです。

国債のマネタイゼーションが、国債担保のステーブル暗号通貨の発行です。

〔要点〕ドル国債担保のステーブル暗号通貨が、いくら発行されるかによりますが、Treasury-Stable Coin Doom Loop(米ドルの実質価値低下)は、必然的に起こります。

暗号通貨であれ、紙幣であれ、通貨の実質価値は、「100ドルの名目価値×(1-物価上昇率)」です。

仮に米国の物価が、暗号通貨現金の増加から、7%上がるようになると、100ドルの実質価値(商品の購買力)は、1年で93ドルに下がります。これが、Treasury-Stable Coin Doom Loopです。

【ドル安は、海外からのドル外貨準備の売りを生む】

海外は、17兆ドルの外貨準備を持っています。

・国債担保のステーブル暗号通貨が大きく発行され、

・ドル現金の増加から、米国のインフレ率が高まると、

・実質価値が下がる17兆ドルの外貨準備をもつ海外は、価値が下がるドル国債を増やすでしょうか?

高いインフレ率の発生→(1)債券市場の米国債金利の上昇→(2)国債価格の下落→(3)ステーブルコイン下落→(4)発行体の米国債売り→(5)国債の下落の加速→(1)にループする→(2)ステーブルコイン暴落=ドル崩壊へ・・・これが、今はまだ、全く理解されていない、<Treasury-Stable Coin Doom Loop >です。

■13. Treasury-Stable Coin Doom Loopが発生するとどうなるか?

国債担保のステーブル暗号通貨の増加には、このように、Treasury-Stable Coin Doom Loopの発生(ドル安のループ)があるので、3年の長期では米国政府の資金繰り難の救済にはならない。

インフレ率の上昇は、マネー循環の時間があるので、通貨増発に1.5年から2年遅れて来ます。

1年目は、国債の新規の買い手(ステーブル暗号通貨の発行機関)が出現しますから、いいかもしれない。暗号通貨の発行が増える2年目以降は、海外からの、ドル外貨準備の売りの増加から、米ドル安とインフレが進んで、米国政府の資金繰り難の救済にはならないようになっていくでしょう。

【国債の現金化の結果は同じ】

国債の現金化(マネタイゼーション)は、どういった形態をとっても、本質的に、こういったものです。インフレ→ドル価値の下落です。

国債の現金化(マネタイゼーション)の、もっとも大きな事例は、

・第一次世界大戦後のドイツ(1兆倍のハイパー・インフレ:1921-1923)、

・第二次世界大戦後の日本(230倍のハイパー・インフレ:1945-1949)

ここまでは行かないせよ、米国債の処理に、国債担保のステーブル暗号通貨の増加を使うと、米国インフレとドルの下落(暴落)は、避けられない。

赤字の米国には今、ドル安ではなくドル高が必要です。国債担保のステーブル暗号通貨の増加のようなドル安政策をとると、米国経済は、(1)インフレ、(2)ドル売り、(3)市場の高金利で自滅します。

・・・<抜粋終了>・・・

吉田繁治さんは、米国の狙いは、ドル価値の2分の1の減価ではないかと見ています。

1985年のプラザ合意では、米国が日本とドイツに依頼してドルの価値を2分の1に下げました。1ドル230円台だった為替は、3年後に120円台になりました。

これにより、米国は米国債(アメリカにとっては借金)の重荷を半分に減らすことができたのです。

現在の米国債の残高37兆ドルは、年に1.2兆ドルの利払いが必要になります。世界最強と言われる米軍の年間予算ですら1兆ドルなのに、これを上回っており、すでに維持不可能なレベルに達しています。

アメリカは何らかの手を打たなければならないことは確かです。

それゆえ吉田繁治さんは、アメリカは今回も同じことを狙っているのではないかと推察しておられるわけです。

つまり、プラザ合意パート2です。

これは私の意見ですが、これから売り出す大量の米国債が平和的に消化されて、数年後にドルが半分の値段になるというのは、あまりに楽観的(ソフトランディング)に見えるのです。プラザ合意パート2が成功しても、アメリカの延命が少し延びるだけで、根本的な解決にはなりません。

私が想像するのは、アメリカ発の世界恐慌というハードランディングです。

大量の米国債が売れ残り、それを見た世界が急速なドル離れを起こすシナリオです。

『マー・ア・ラゴ合意』を知った世界は、米国債を買ってくれないと思うのです(買うのは日本くらいでしょうか)。ウクライナ紛争で、ロシアの外貨準備3000億ドルを差し押さえたアメリカの行為を世界は見ています。すでにBRICS諸国を中心としてドル離れが進んでいる最中で、海外勢が積極的に米国債を買うとは思えないのです。

ステーブルコインによる米国債の現金化(マネタイゼーション)を見た世界は、ドルの減価を恐れて、米国市場から資金を一斉に引き揚げるかもしれません。

(吉田さんが指摘していますが)、これによりインフレ、ドル売り、市場の高金利で、米国経済は壊滅するかもしれません。

この過程で日米の金利差の縮小から円キャリートレードの巻き戻しが起きれば、円高になり、起きなければ円はドルと一緒に沈んていきます。どちらにしろ、円ドルレートは極端な動きをすることになると思います。

エレベーターのような上下動を繰り返すかもしれません。

これも私の勝手な推測ですが、『マー・ア・ラゴ合意』を世界に発表したアメリカの真意は、

「アメリカはドル基軸を止めます」

ということではないかと思うのです。

米国債を買ってくれた国に対し、所有権は認めるが使用権は認めないなどという身勝手な論理が通用するはずがないことを、アメリカ自身もわかっているのではないかと思うのです。

『マー・ア・ラゴ合意』を発表することによって、世界に「ドル基軸は終わり。それに代わる新たな通貨制度の導入」を促しているのではないか、という気がするのです。

私の頭の中にあるシナリオですが、市場の崩壊が起こり世界恐慌に突入します。

アメリカ経済の崩壊と伴に、ドルが奈落の底に落ちていきます。

ドルの減価は円ドル相場を見てもわかりません。

それがわかるのが、金の価格です。

仮に現在の金1オンス3500ドルから、3倍の1万ドルに高騰したとします。

金の価格が上がると、金の価値が上がったように見えますが、本質はドルの価値の減価です。金の価格が3倍になったということは、ドルの価値が3分の1になったことと等価であり、アメリカにとって負債(米国債)の重みが3分の1になったことを意味します。

金1オンス1万ドルのときかどうかはわかりませんが、ドルの価値が何分の1かになった時点で、金に裏付けされたドルの新通貨USノートを発表するとします。

例えば、金1オンスを(現在の10倍の)USノート3万5千ドルと定義すれば、現在のドルの価値が10分の1になったことと同じです。

この時点でアメリカの借金も10分の1になったことになり、充分に返済可能です。そうすれば、旧来の米ドルとUSノートの交換比率は1対1でいけます。

もちろんこれは、QFS(量子金融システム)導入の準備です。

金1オンスを3万5千ドルと定義したのは、ちょっとした計算がありました。

米国債の残高の37兆ドルにほぼ等しい35兆ドルだと10億オンスになります。

10億オンスは3万1100トンです。

公式では、アメリカの金準備は8133トン(内59%がフォートノックス)ですが、よく噂されるように私もフォートノックスは空だと思います。

しかし、アメリカには米軍がバチカンの地下から押収したとされる6万トンの金があるという噂があります(注1)。

この噂が事実なら、6万トンの半分の3万トンで、米国債の全額を賄えます。

もちろんこれは事実上の借金の踏み倒しですが、こうした手続きを踏むことで、アメリカは米国債の償還を合法的に行ったと主張できます。

37兆ドルの借金は、どうせ返せません。

返せない借金は、通貨を減価してチャラにするというのが国の常套手段です(注2)。

アメリカが、「踏み倒す!」と宣言すれば諸外国から「ざけんじゃねぇ! と」極めて大きい反発を招くことになりますが、こうした手順を踏めば、「しょうがねぇなあ……、まぁ、いっか……」となるかもしれません。

金や銀を買われた方はご存じだと思いますが、8月の中旬から、金と銀が急激な上昇を始めています。

金は1オンス3330ドル近辺から3580ドルと250ドル上げています。銀は、1オンス37ドル近辺から41ドルまで上げました(約10%の上昇)。

こうした急激な金と銀の上昇を見ていると、ドルの減価が本格的に始まった可能性を感じてしまいます。

(注1)アメリカの6万トンの金

もちろんアメリカ政府がバチカンから6万トンの金を押収したと発表したわけではありません。

しかし、バイデン政権時に国防総省のタスクフォースの委員長であったジャン・ハルパー・ヘイズ女史の、イギリスのニュース番組での証言があります。

ジャン・ハルパー・ヘイズ女史は、米軍がバチカンから押収した金を、のべ650機の米軍の大型輸送機で運んだと証言したのです。

米軍の大型輸送機の最大積載量は130トンほどで、1回に100トンを積んで、のべ650機で運んだとすると全部で6万5千トン運んだことになります。

ここから推計して米軍がバチカンから押収した金の量は、6万トンにのぼるのではないかと言われているのです。

(注2)日本も同じ

GDPの250%に達した日本政府の借金も返せません。

これをチャラにするには2つの方法があります。一つは国民の預貯金の額がそれに見合っているので、国民の預貯金を没収してチャラにする。

もう一つが、インフレにしてチャラにする方法です。

国民の預貯金を強制没収するのは、戦時でもない時期には反発がひどく難しい気がします。

それなら、インフレで実質の借金を減らすことになりますが、これはすでに始まっている気がします。

ハイパーインフレになるかはわかりませんが、これから本格的に物価が上がっていくと思われます。

(2025年9月6日)

現在、37兆ドル(5450兆円)という天文学的に膨らんだ米国債の正念場が、この9月から始まるといいます。

9月からこの1年間に満期を迎え、借換債の発行が必要な米国債が8兆ドルに上るといいます。さらに毎年の財政赤字の分が2兆ドルあり、合わせて10兆ドルの米国債を国内外で買ってもらう必要があります。

米国政府は、10兆ドルのうち、6.5兆ドルを米国内で消化し、3.5兆ドルを海外に買ってもらう予定とのことですが、はたして上手くいくでしょうか。

国内分の6.5兆ドルは国内の金融機関(銀行、生損保、ファンド)に売るつもりとのことですが、売れなければFRBがドルを刷るしかありません。

そうなれば、ドルの下落とインフレをもたらすことになります。

米国は今年に入り、諸外国に高率の関税を課すことによって臨時収入を得てきましたが、圧倒的な量の米国債の前では焼け石に水でしかありません。

いよいよ、私たちは波乱万丈の展開を目の当りにすることになるのでしょうか。

今回は、吉田繁治さんのメルマガから、米国債で正念場を迎えるアメリカの姿を見ていこうと思います。

『マー・ア・ラゴ合意』の中で、米国は、海外が持つ米国債は所有権はその国にあるが、使用権は米国が持つと主張しているといいます。

現代社会では、所有権を持つ者は、使用権を持つというのが当たりです。

ところが米国は、戦後の世界貿易の発展は米国が軍事的、経済的に担ったのだから、米国が発行した米国債の所有権は買ったその国に認めるけれども、何に使うかは米国が決めると一方的に宣言したのです。

吉田さんは、こうした論理を、ヤクザが縄張り内で営業するお店にショバ代を要求することと同じと言っています。

・・・<『吉田繁治さんのメルマガ』 Vol.1557から抜粋開始>・・・

『マー・ア・ラゴ合意』の文章をよく読むと、古典的なヤクザがビルの飲み屋に対して行う「カツアゲ」の論理です。俺たちが守っているから営業ができる、場所代をよこせというのがトランプ親分。

<その論理:アメリカが大きな経常収支の赤字を抱えるのは、輸入が多すぎるからではなく、世界に準備資産(ドル外貨準備)を提供し、世界経済の成長を促進するために、米国債を輸出しなければならないためである(引用)・・・

(裏にあることは)米国は、自国の軍事費を使い、世界の警察官として、戦後世界に、国際秩序と貿易通貨を提供し、世界経済を成長させてきた・・・>

(翻訳)

https://macroinvestorz.com/mar-a-lago-accord/

世界の政治が、ひどく劣化しています。トランプの流儀であるカツアゲは政治ではない。脅迫です。米国民はどう思っているのか。自国を世界と思っている米国民は、海外に関心が低い。

・・・<抜粋終了>・・・

こんなメチャクチャな論理を受け入れるのは、世界広しといえども日本ぐらいでしょう。

普通の国なら、そんな無理難題を押し付ける米国債など、もう要らないとなるでしょう。むしろ、アメリカを見限り、手持ちの米国債を売ってしまおうとなるかもしれません。

しかし米国債の世界第1位の保有国(1兆1350億ドル)である日本は、米国債を売ることができません。

日本は米国債を直接持っているのではなく、米国債の預かり証を持っているだけです。本物の米国債は、米国内で管理されています(カストディという)。

日本は、米国債を売る意思があっても売れない状態なのです。

つまり日本にとって米国債を買うということは、アメリカに上納金を納めていることと同じです。これは、宗主国(アメリカ)と属国(日本)の関係でしょう。

アメリカは9月から米国債の正念場を迎えます。

アメリカは、金利を上げることなく、かつドルの価値を下げることなく、大量の米国債を売らなければならないといいます。

ただし、この難題を無策で迎えるわけではないようです。

米国が用意したウルトラCが、GENIUS(ジーニアス)法によるステーブルコインの発行です。

米国債を担保にした暗号通貨の発行を認め、これにより米国債を金融機関が買うインセンティブを与えます。

しかし、これによって新たな問題が発生します。

・・・<『吉田繁治さんのメルマガ』 Vol.から抜粋開始>・・・

■12. GENIUS法によるステーブルコインの発行という対策

米国は、GENIUS法を作って、「国債担保のステーブルコイン(ドルと価値が連動する暗号通貨)」の発行を、認可した金融機関に許可しました。

国際送金では、現状の銀行のシステムよりはるかに便利で、コストが低いので、急速に増えていくでしょう。

しかし、これはステーブルコインを発行する機関による、国債のマネタイゼーションと同じです((注)現在は禁止、国債の現金化)。

国債の現金化はその量が増えると以下に示す新たな金融問題を起こします。

▼ Treasury-Stable Coin Doom Loopという新たなドル危機の可能性

Treasury-Stable Coin Doom Loopとは、

・米国債が現金化され、金利のつかないドルの現金(暗号通貨)が増えて、

・物価のインフレが起こり、ドルの実質価値が下がることです。

国債のマネタイゼーションが、国債担保のステーブル暗号通貨の発行です。

〔要点〕ドル国債担保のステーブル暗号通貨が、いくら発行されるかによりますが、Treasury-Stable Coin Doom Loop(米ドルの実質価値低下)は、必然的に起こります。

暗号通貨であれ、紙幣であれ、通貨の実質価値は、「100ドルの名目価値×(1-物価上昇率)」です。

仮に米国の物価が、暗号通貨現金の増加から、7%上がるようになると、100ドルの実質価値(商品の購買力)は、1年で93ドルに下がります。これが、Treasury-Stable Coin Doom Loopです。

【ドル安は、海外からのドル外貨準備の売りを生む】

海外は、17兆ドルの外貨準備を持っています。

・国債担保のステーブル暗号通貨が大きく発行され、

・ドル現金の増加から、米国のインフレ率が高まると、

・実質価値が下がる17兆ドルの外貨準備をもつ海外は、価値が下がるドル国債を増やすでしょうか?

高いインフレ率の発生→(1)債券市場の米国債金利の上昇→(2)国債価格の下落→(3)ステーブルコイン下落→(4)発行体の米国債売り→(5)国債の下落の加速→(1)にループする→(2)ステーブルコイン暴落=ドル崩壊へ・・・これが、今はまだ、全く理解されていない、<Treasury-Stable Coin Doom Loop >です。

■13. Treasury-Stable Coin Doom Loopが発生するとどうなるか?

国債担保のステーブル暗号通貨の増加には、このように、Treasury-Stable Coin Doom Loopの発生(ドル安のループ)があるので、3年の長期では米国政府の資金繰り難の救済にはならない。

インフレ率の上昇は、マネー循環の時間があるので、通貨増発に1.5年から2年遅れて来ます。

1年目は、国債の新規の買い手(ステーブル暗号通貨の発行機関)が出現しますから、いいかもしれない。暗号通貨の発行が増える2年目以降は、海外からの、ドル外貨準備の売りの増加から、米ドル安とインフレが進んで、米国政府の資金繰り難の救済にはならないようになっていくでしょう。

【国債の現金化の結果は同じ】

国債の現金化(マネタイゼーション)は、どういった形態をとっても、本質的に、こういったものです。インフレ→ドル価値の下落です。

国債の現金化(マネタイゼーション)の、もっとも大きな事例は、

・第一次世界大戦後のドイツ(1兆倍のハイパー・インフレ:1921-1923)、

・第二次世界大戦後の日本(230倍のハイパー・インフレ:1945-1949)

ここまでは行かないせよ、米国債の処理に、国債担保のステーブル暗号通貨の増加を使うと、米国インフレとドルの下落(暴落)は、避けられない。

赤字の米国には今、ドル安ではなくドル高が必要です。国債担保のステーブル暗号通貨の増加のようなドル安政策をとると、米国経済は、(1)インフレ、(2)ドル売り、(3)市場の高金利で自滅します。

・・・<抜粋終了>・・・

吉田繁治さんは、米国の狙いは、ドル価値の2分の1の減価ではないかと見ています。

1985年のプラザ合意では、米国が日本とドイツに依頼してドルの価値を2分の1に下げました。1ドル230円台だった為替は、3年後に120円台になりました。

これにより、米国は米国債(アメリカにとっては借金)の重荷を半分に減らすことができたのです。

現在の米国債の残高37兆ドルは、年に1.2兆ドルの利払いが必要になります。世界最強と言われる米軍の年間予算ですら1兆ドルなのに、これを上回っており、すでに維持不可能なレベルに達しています。

アメリカは何らかの手を打たなければならないことは確かです。

それゆえ吉田繁治さんは、アメリカは今回も同じことを狙っているのではないかと推察しておられるわけです。

つまり、プラザ合意パート2です。

これは私の意見ですが、これから売り出す大量の米国債が平和的に消化されて、数年後にドルが半分の値段になるというのは、あまりに楽観的(ソフトランディング)に見えるのです。プラザ合意パート2が成功しても、アメリカの延命が少し延びるだけで、根本的な解決にはなりません。

私が想像するのは、アメリカ発の世界恐慌というハードランディングです。

大量の米国債が売れ残り、それを見た世界が急速なドル離れを起こすシナリオです。

『マー・ア・ラゴ合意』を知った世界は、米国債を買ってくれないと思うのです(買うのは日本くらいでしょうか)。ウクライナ紛争で、ロシアの外貨準備3000億ドルを差し押さえたアメリカの行為を世界は見ています。すでにBRICS諸国を中心としてドル離れが進んでいる最中で、海外勢が積極的に米国債を買うとは思えないのです。

ステーブルコインによる米国債の現金化(マネタイゼーション)を見た世界は、ドルの減価を恐れて、米国市場から資金を一斉に引き揚げるかもしれません。

(吉田さんが指摘していますが)、これによりインフレ、ドル売り、市場の高金利で、米国経済は壊滅するかもしれません。

この過程で日米の金利差の縮小から円キャリートレードの巻き戻しが起きれば、円高になり、起きなければ円はドルと一緒に沈んていきます。どちらにしろ、円ドルレートは極端な動きをすることになると思います。

エレベーターのような上下動を繰り返すかもしれません。

これも私の勝手な推測ですが、『マー・ア・ラゴ合意』を世界に発表したアメリカの真意は、

「アメリカはドル基軸を止めます」

ということではないかと思うのです。

米国債を買ってくれた国に対し、所有権は認めるが使用権は認めないなどという身勝手な論理が通用するはずがないことを、アメリカ自身もわかっているのではないかと思うのです。

『マー・ア・ラゴ合意』を発表することによって、世界に「ドル基軸は終わり。それに代わる新たな通貨制度の導入」を促しているのではないか、という気がするのです。

私の頭の中にあるシナリオですが、市場の崩壊が起こり世界恐慌に突入します。

アメリカ経済の崩壊と伴に、ドルが奈落の底に落ちていきます。

ドルの減価は円ドル相場を見てもわかりません。

それがわかるのが、金の価格です。

仮に現在の金1オンス3500ドルから、3倍の1万ドルに高騰したとします。

金の価格が上がると、金の価値が上がったように見えますが、本質はドルの価値の減価です。金の価格が3倍になったということは、ドルの価値が3分の1になったことと等価であり、アメリカにとって負債(米国債)の重みが3分の1になったことを意味します。

金1オンス1万ドルのときかどうかはわかりませんが、ドルの価値が何分の1かになった時点で、金に裏付けされたドルの新通貨USノートを発表するとします。

例えば、金1オンスを(現在の10倍の)USノート3万5千ドルと定義すれば、現在のドルの価値が10分の1になったことと同じです。

この時点でアメリカの借金も10分の1になったことになり、充分に返済可能です。そうすれば、旧来の米ドルとUSノートの交換比率は1対1でいけます。

もちろんこれは、QFS(量子金融システム)導入の準備です。

金1オンスを3万5千ドルと定義したのは、ちょっとした計算がありました。

米国債の残高の37兆ドルにほぼ等しい35兆ドルだと10億オンスになります。

10億オンスは3万1100トンです。

公式では、アメリカの金準備は8133トン(内59%がフォートノックス)ですが、よく噂されるように私もフォートノックスは空だと思います。

しかし、アメリカには米軍がバチカンの地下から押収したとされる6万トンの金があるという噂があります(注1)。

この噂が事実なら、6万トンの半分の3万トンで、米国債の全額を賄えます。

もちろんこれは事実上の借金の踏み倒しですが、こうした手続きを踏むことで、アメリカは米国債の償還を合法的に行ったと主張できます。

37兆ドルの借金は、どうせ返せません。

返せない借金は、通貨を減価してチャラにするというのが国の常套手段です(注2)。

アメリカが、「踏み倒す!」と宣言すれば諸外国から「ざけんじゃねぇ! と」極めて大きい反発を招くことになりますが、こうした手順を踏めば、「しょうがねぇなあ……、まぁ、いっか……」となるかもしれません。

金や銀を買われた方はご存じだと思いますが、8月の中旬から、金と銀が急激な上昇を始めています。

金は1オンス3330ドル近辺から3580ドルと250ドル上げています。銀は、1オンス37ドル近辺から41ドルまで上げました(約10%の上昇)。

こうした急激な金と銀の上昇を見ていると、ドルの減価が本格的に始まった可能性を感じてしまいます。

(注1)アメリカの6万トンの金

もちろんアメリカ政府がバチカンから6万トンの金を押収したと発表したわけではありません。

しかし、バイデン政権時に国防総省のタスクフォースの委員長であったジャン・ハルパー・ヘイズ女史の、イギリスのニュース番組での証言があります。

ジャン・ハルパー・ヘイズ女史は、米軍がバチカンから押収した金を、のべ650機の米軍の大型輸送機で運んだと証言したのです。

米軍の大型輸送機の最大積載量は130トンほどで、1回に100トンを積んで、のべ650機で運んだとすると全部で6万5千トン運んだことになります。

ここから推計して米軍がバチカンから押収した金の量は、6万トンにのぼるのではないかと言われているのです。

(注2)日本も同じ

GDPの250%に達した日本政府の借金も返せません。

これをチャラにするには2つの方法があります。一つは国民の預貯金の額がそれに見合っているので、国民の預貯金を没収してチャラにする。

もう一つが、インフレにしてチャラにする方法です。

国民の預貯金を強制没収するのは、戦時でもない時期には反発がひどく難しい気がします。

それなら、インフレで実質の借金を減らすことになりますが、これはすでに始まっている気がします。

ハイパーインフレになるかはわかりませんが、これから本格的に物価が上がっていくと思われます。

(2025年9月6日)

コメント