社会保険料負担で年々目減りが激しい手取り年金額の変化、25年間で18万円も激減。

年金の手取り額は減り続けている

年金は老後の収入の柱です。日本の年金制度を悪く言う人も多いですが、優秀な制度です。インフレ率を超えて年金額が増えることはありませんが、おおむねインフレ率を加味した年金額がもらえますので、生活が急激に苦しくなることはないように設計されています。生涯にわたってもらい続けることができるのもありがたいでしょう。

とはいえ、年金だけで生活するのは厳しいかもしれません。現役世代のうちに、資産形成はしておいたほうがいいでしょう。老後に豊かな暮らしをしたいならば、なおさらです。

ところで、50歳になると、誕生日に届く「ねんきん定期便」には年金見込額が表示されるようになります。ここに記載されている金額はあくまでも年金額面であり、全額が手取りとして受け取れるわけではありません。というのも、年金からも給与と同じように、税金と社会保険料が引かれて振り込まれるからです。

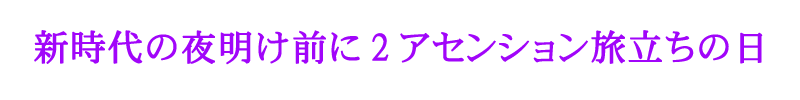

この税金や社会保険料は年々増えているため、年金生活者の手取りは減り続けています。今回は、年金収入200万円の人を例に、2000年以降の手取りはどのように減ってきたのか紹介します。

現役世代の方は、この現状を踏まえ着実に資産形成を行っておき、年金をすでにもらっている方は、利用できる制度は活用し手取りを増やす工夫をしていきましょう。

年金の額面と手取りの違いをおさらい

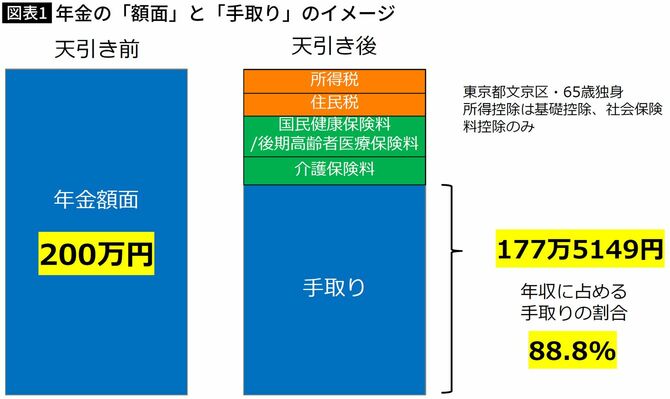

年金から天引きされる税金・社会保険料には、「所得税」「住民税」「国民健康保険料(75歳未満)」「後期高齢者医療保険料(75歳以上)」「介護保険料」があります。年金額面から、これらの税金・社会保険料が天引きされた金額が、2カ月に1度、2カ月分まとめて、指定した銀行口座に振り込まれます。

年金額面200万円の65歳は約10%が差し引かれる

例えば、東京都文京区在住・65歳独身の人で、年金額面が年間200万円の場合の手取りを計算してみましょう。所得控除は基礎控除と社会保険料控除のみで試算すると、手取りは177万5149円となります。

年金額面の11.2%が税金・社会保険料として差し引かれる計算です。差し引かれる割合はもらえる年金額、適用される所得控除、お住まいの自治体などによって異なります。

2025年時点では、所得控除は基礎控除と社会保険料控除のみで試算した場合、年金額面140万円であれば5%程度、200万円であれば10%程度、260万円であれば15%程度が税金・社会保険料が年金から差し引かれると覚えておくとよいでしょう。

年金200万円の場合の手取り推移はどうなっている?

本題の年金収入200万円シングル世帯を例に、2000年以降の手取り推移を見ていきましょう。東京都文京区在住65歳の方を例にしています。

2000年時点で、年金200万円の手取りは195万円でした。2000年時点では「老年者控除」「定率減税」が適用できていたことが大きな理由です。これにより所得税はゼロ、住民税は均等割の4000円のみでした。

国民健康保険料は、2000年時点では所得割額の算定方式が「住民税方式」です。現在は「旧ただし書き方式」であり、変更されたのは2011年度からです。住民税方式だと、基礎控除を除く他の所得控除の影響も受けます。2000年から介護保険料の徴収が開始されましたが、今よりも水準はかなり低い時期でした。社会保険料を計算すると4万5000円です。

以上により、税金・社会保険料は約5万円となり、手取りは195万円です。

しかしその後手取りは減り続け、2025年時点では178万円になっています。年金生活者200万円シングル世帯の手取りは、25年間で17万円減っているということです。

グラフを見れば一目瞭然ですが、現役世代だけでなく、年金生活者も相当に負担をしていることがわかりますね。

年金生活者の手取りが減った2つの要因

年金生活者の手取りが減った要因は、大きく2つに分かれ「税制改正」と「国民健康保険料・介護保険料が年々上昇しているから」です。主立った税制改正を見ていきましょう。

2005年・2006年:「老年者控除」廃止、「公的年金等控除」改正

「老年者控除」は、合計所得金額が1000万円以下の65歳以上の場合、所得税50万円、住民税48万円を所得から控除できました。

しかし、少子高齢化が進行していくなか、世代間・高齢者間の公平を図るために2005年に廃止となりました。またこのタイミングで「公的年金等控除」の金額も縮小。これにより税金・社会保険料が増え、手取りが減りました。

2006年・2007年:定率減税の縮小・廃止

所得税は2006年分まで、住民税は2006年度まで、税額の一部を控除できる「定率減税」がありました。しかし所得税は2007年分、住民税は2007年度に控除できる割合が半減し、所得税は2008年分、住民税は2008年度以降廃止となりました。

これにより税金・社会保険料が一気に増え、手取りが減りました。

〈定率減税〉

【所得税】

2006年分まで:税額の20%を控除(25万円を上限)

2007年分:税額の10%を控除(12万5000円を上限)

2008年以降:廃止

【住民税】

2006年度まで:所得割額の15%を控除(4万円を上限)

2007年度:所得割額の7.5%を控除(2万円を上限)

2008年度以降:廃止

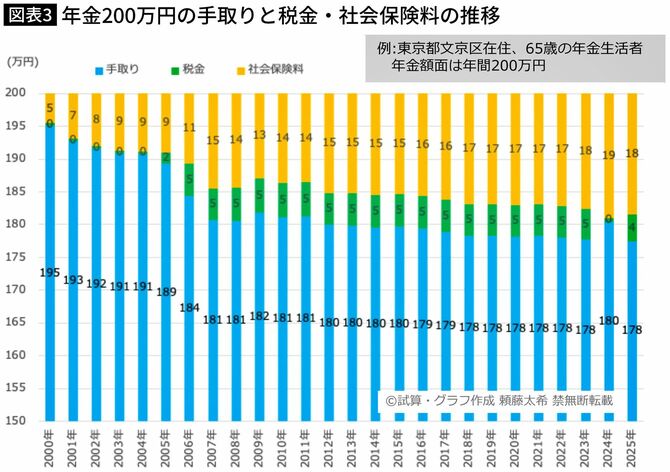

年金200万円の手取りと税金・社会保険料の内訳をグラフにまとめると、図表3のようになります。これを見ると、社会保険料の負担が年々増えていることがわかります。

介護保険料の負担がどんどん増えている

2000年に介護保険制度がスタートしたことにより、介護保険料の徴収がはじまりました。介護保険料は、40歳以上の人が支払うルールですので、年金生活者も負担します。年々、介護保険料の水準は高くなってきています。

介護保険の利用者の多くが高齢者であることを踏まえると介護保険料は、「払い損」にはなりませんが、年々負担が増えるとその分手取りは減り、生活は苦しくなっていきます。

前述の通り、2011年度から、国民健康保険料の所得割額の算定方式が「住民税方式」から「旧ただし書き方式」に変更されました。住民税方式では、基礎控除を除く他の所得控除の影響を受けますが、旧ただし書き方式は基礎控除のみで計算します。

2006年から2008年にかけて社会保険料負担が一気に増えたのは、「老年者控除廃止」および「定率減税廃止」の影響が大きいためです。

年金生活者が活用すべきお得な3つの制度

社会保険料の相応の負担は仕方ない部分もありますが、税金は確実に減らしておきたいところです。年金生活者が活用すべきお得な制度を3つ紹介します。

その1:医療費控除またはセルフメディケーション税制の活用

医療費控除は、1月1日から12月31日までの1年間に負担した医療費が一定額を超えるときに、確定申告することで節税できる制度です。

〈医療費控除の控除額〉

・所得200万円以上の場合

(1年間の医療費の合計額-保険金や公的給付の補てん金額)-10万円

・所得200万円未満の場合

(1年間の医療費の合計額-保険金や公的給付の補てん金額)-所得の5%

※上限200万円

セルフメディケーション税制は、1月1日から12月31日までの1年間に薬局やドラッグストアで対象の市販薬(OTC医薬品)を購入した場合に、確定申告することで税金が節税できる制度です。

控除額=年間の対象市販薬の購入額−1万2000円

※控除上限8万8000円なので、購入額10万円まで

老後は医療費・介護費負担がかさむので、税負担を減らしたいところです。現役時代に医療費控除を利用していると「10万円を超えた分から所得控除」というイメージがあるかもしれません。

しかし、年金生活者は多くの場合、所得200万円未満に該当します。所得は年金額面ではなく、年金額面から公的年金等控除(65歳以上・年金額330万円未満の場合110万円)を差し引いた金額ですから、所得が200万円未満となることがほとんどでしょう。

仮に所得が90万円ならば、4万5000円を超えて医療費・介護費がかかっていれば医療費控除を活用できます。医療費控除とセルフメディケーション税制の併用はできないので、税金をより減らせる制度で申請しましょう。

その2:ふるさと納税の活用

ふるさと納税は、自分が選んだ自治体に寄付ができる制度です。自己負担2000円を超える寄付金額を所得税・住民税から控除できます。勘違いが多いのですが、ふるさと納税をしてもしなくても、納める税額の合計は変わりません。つまり、節税にはなりません。ふるさと納税は、住んでいる自治体に納めた住民税の一部を、寄付先に預け替えするイメージです。

しかし、寄付をすることで寄付金の3割上限として返礼品がもらえます。この返礼品の分は確実にお得になります。また、子育て・医療・農業など、寄付したお金の使い道を指示できるのもメリットです。

ふるさと納税で自己負担が2000円になる寄付金額には上限額があり、年収や家族構成により異なります。

年金200万円・65歳以上・独身の方の上限額は1万2000円。返礼品の金額は寄付金の3割が上限と決まっているので、3600円相当の返礼品がもらえる計算です。たかが3600円と思うなかれ。毎年行えば結構な金額になっていきます。

なお、2025年のふるさと納税は9月末までに済ませた方が得です。なぜなら2025年10月から、ふるさと納税サイトでの寄付に対するポイント還元が禁止されるからです。より多くのポイントを手に入れるためにも、2025年は9月末までにふるさと納税を済ませましょう。

その3:新NISAの活用

新NISAは投資で得られた利益(売却益・配当金・分配金)にかかる20.315%の税金を一生涯ゼロにできる制度。年齢上限なく使えます。新NISAの利用で金融所得が増えたとしても、税金・社会保険料の負担がないので、そのまま手取りとして生活費に使えます。

高配当株、債券、REIT(リート:不動産投資信託)など定期的にキャッシュフローを生む資産を保有すれば、生涯不労所得を得られますので、心理的な負担も減ります。

現預金で保有していても、インフレで目減りしていく世の中ですから資産防衛のためにもマストで活用したい制度です。

今後、年金生活を控えている現役世代も、少子高齢化で国民健康保険料や介護保険料が上がっていく可能性を考えると、新NISAやiDeCoなどで着実に資産形成しておくのがベターです。人生の選択肢を増やすためにも、早いうちから資産形成をしておきましょう。

コメント