実は財源だらけなのに…元財務官僚が「バカも休み休みに」とあきれる「減税を絶対に許さない財務省のロジック」

- 【第1回】”控除”は「103万→160万円」の日本だが米国は280万、英国214万…財務省がひた隠すとんでもない増税のカラクリ

- 【第3回】だから日本人の給料は上がらなかった…1999年に大蔵省の”罠”にまんまとかかった大物政治家の名前

減税と増税と景気をめぐるトンデモ理論

「年収103万円の壁」の引き上げをめぐり、内閣府は減税による税収減を景気拡大ではカバーできないという試算を出した。その根拠となっている「短期経済モデル」で理論武装しているのは、予想にたがわず、やはり財務省である。

2024年12月、自民、公明、国民民主の3党の税制調査会長らによる協議の場で提示されたその試算は、内閣府の短期日本経済マクロ計量モデルを使って行なわれた。

所得税を名目国内総生産(GDP)1%相当額に当たる6.1兆円分減税した場合、1年目は税収が6.0兆円減少する一方、実質GDPは1.2兆円の拡大にとどまるとしている。2年目は5.6兆円、3年目には5.3兆円の税収減となるが、実質GDPはいずれの年も1.8兆円の拡大にとどまるというものだ。

これらの内閣府の試算結果は、「減税による消費拡大が経済全体の活性化につながる」とする国民民主党の主張とは食い違っている。なぜか。

このモデルは以下のように説明されている。

1年程度の短期的な調整過程を描くことに主眼を置いたもので、マンデル=フレミング・モデル(IS-LM-BPモデル)を基本のフレームワークとしつつ、価格をフィリップス曲線で内生化した「価格調整を伴う開放ケインジアン型」として構築されている。(中略)

貨幣市場では、短期利子率がいわゆる、テイラー・ルール(GDPギャップや物価上昇率の状況を踏まえた短期金利の調整)に従った政策反応関数によって決定される(但し、近年のゼロ金利状況を踏まえ、ルールに基づく金利水準がマイナス値を取る場合、正の下限値0.001%で固定した)。マネーサプライはマネーの需要関数により内生的に定まる。(「短期日本経済マクロ計量モデル2022年版」)

小難しい文章であるが、いわゆるケインズ型の短期需要予測モデルだ。これはあくまで「需要」の予測モデルであり、価格はあまり動かず、供給(労働供給等)が一定という前提があるため、供給サイドはほとんど分析できない。

政府は、減税による税収減を景気拡大ではカバーできないという試算を出しているが、減税(=「壁」の撤廃)は労働時間を増やし、労働供給を増加させることが抜け落ちている。

しかも「消費に回らない分は貯蓄に回る」と決めつけ、減税が金利を下げて投資増につながる効果も見逃している。さらに、インフレ率が少しでも高くなると、中央銀行による金融引き締めが組み込まれているのも問題だ。

ちなみに2019年に消費税を8%から10%に増税したときも、財務省は同じ短期モデルを使って「増税しても影響はない」と言い張った。だが、実際は景気が大きく落ち込んだことは記憶に新しいだろう。

要するに、財務省はこのモデルを使って、消費税を増税しても景気が悪くならないし、所得税を減税しても景気がよくなるわけではない、ということにしたいのだ。まったく、「バカも休み休み言え」としか言葉がない。

実は財源だらけの日本の財政

減税は、民間企業でいえば値下げに相当する。値下げは減収効果がある反面、売り上が増えるので増収効果も得られる。日々、モノを売っている人にしてみれば、当たり前の話だろう。同じように減税すれば景気はよくなり、増収につながる。ところが、予算案ではこうした増収は一切考慮されない。仮に今7兆円の減税を実施すれば、7兆円超の増収が見込まれる。だが、政府の試算では、そもそもこの減税効果をはなから度外視しているので、議論が成り立たないのだ。

財源については、名目成長4~5%が達成できれば自然増収で賄える。減税による効果がすぐに出なかったとしても、外国為替資金特別会計(外為特会)や国債費などでも捻出できるので、財源を心配する必要はない。

円安によって外為特会は「含み益(まだ確定していない利益)」が数十兆円にも上る。日本政府は中期のドル債を資産にしているので、たとえ売却しなくても、ドル債の償還ロールオーバー(乗り換え)時に、債券価格の上昇などにより含み益は出る。そこから毎年2兆円程度は財源を絞り出せるはずだ。

自然増収についても、今の経済状況を考えると、かなり期待できると言っていい。2025年4~6月期でGDPギャップ(潜在的な供給力と実際の需要の差)は、私の試算では1.7%程度、およそ10兆円ある。したがって、7兆~8兆円程度の減税策を実施すれば、ほぼGDPギャップはゼロになるので、インフレ率は2~3%程度、5%程度の名目経済成長が安定的に見込まれる。これは理想的な経済状況だ。

しかも「103万円の壁」撤廃で、労働時間と労働供給を増加させることができる。

財務省が、国債による過去の借金の返済(債務償還費)と利息(利払費)と定義しているのが「国債費」だ。国債費は2024年度予算のうち、債務償還費が16.9兆円あるとするが、既存の国債の元本を返済するために発行される新たな国債である「借換債」の発行でしのげるから問題ない。かつて、債務償還費なしで予算を組んだことも数多くある。

そもそも先進国は債務償還費を予算に計上していない。例外は日本だけだ。

また、国債費のうち9.7兆円ある利払費は、国債費を計算する際に仮置きする「予算積算金利」を1%程度高めに見積もっており、実際は1兆円程度は不要になる。これらは、補正予算を組めば、本来すべて財源化できるのだ。

このように、「財源がない」のではない。「探さない、作らない」だけなのである。(以下、第3回へ続く)

第3回 だから日本人の給料は上がらなかった…1999年に大蔵省の”罠”にまんまとかかった大物政治家の名前

消費税導入150カ国中、社会保障を目的としているのは日本だけ

(第2回から続く)

「消費税を下げることは検討しませんでした」

減税政策のなかで国民が一番期待しているのは、言うまでもなく消費減税だ。実際、消費税の減税は所得減税や法人減税よりも大きな経済効果が期待できる。所得減税により可処分所得が増えても、すべてが消費に回るわけではなく、投資や貯蓄に回されてしまう。

その点、消費減税はダイレクトに消費を喚起できる。何より国民の“実感”が大きい。

ところが、たとえば岸田文雄前総理は、2023年11月1日の参議院予算委員会で「消費税を下げることは検討しませんでした」と、最初から考えていなかったことをしらっと告白した。あの“検討使”と称された岸田氏が、だ。ことほどさように、消費税に関しては多くの政治家が“思考停止”に陥る。しかも、それをてらいなく白状してしまう。

消費減税はそれほど難しいことなのか。結論から言えば、難しくない。しかし、財務省がありとあらゆる手を使って阻止してくる。これの繰り返しなのだ。

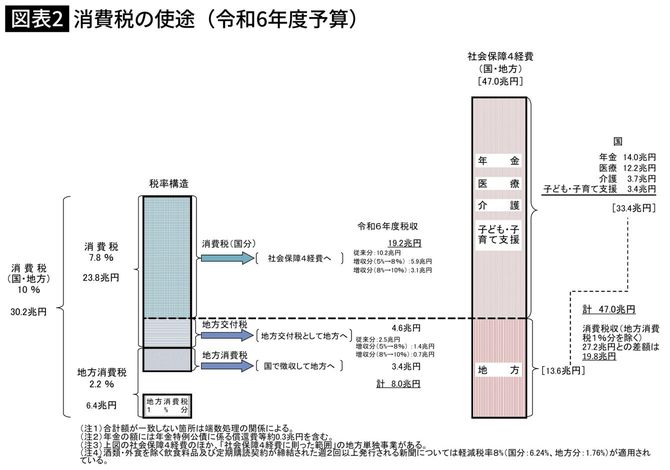

財務省が仕掛ける最大のワナが、「消費税は社会保障目的税」というもの。社会保障に支障をきたさないためにも、消費税を上げる必要があるというロジックだ。それを財務省の御用学者・御用記者(=通称ポチ)が、必死に喧伝する。

だが、彼らは重要な事実をひた隠しにしている。消費税を導入している150カ国のうち、社会保障を目的としているのは日本だけ、という事実である。

社会保障制度は通常、保険原理(収入と支出の均衡)をもとに運営されている。たとえば、平均寿命まで生きない人が払った保険料で、長生きした人の年金を賄っているのだ。したがって、どれだけ少子高齢化になろうとも、収支のバランスは調整される。

実は、社会保障に税金は基本的には必要ない。社会保障に過度に税を投入すると、給付と負担の関係が不明確になってしまう。現に大蔵省も1990年代まで、「消費税は社会保障目的税ではない」と主張していた。

「消費税を社会保障目的税に」という罠にかかった大物政治家

ところが、大蔵省は1999年、自民党・自由党・公明党の「自自公連立」政権時に、「消費税を社会保障に使う」と、予算の運用等に関する規定である「予算総則」に書き込んだのだ。大蔵省が目をつけたのは、自由党の小沢一郎党首である。消費税を社会保障目的税にしないかと大蔵省に提案され、小沢氏はまんまと従ってしまった。

それにしても財務省はなぜ、消費税を社会保障に使うなどと言い出したのか。

高齢化が進む日本では、社会保障費用は増えていく。そうすると、社会保障を口実に消費税を上げ続けられる。“国民の命”をタテにすれば、消費増税への反対論を封じられる。

つまり、財務省は増税を正当化するために、国民の命を人質に取ろうと企んだのである。

「消費税がなければ、お前たちの老後は悲惨なことになるぞ!」という、根拠のない恫喝にほかならない。

ワイドショーでは「消費減税をすると買い控えが起こる」という言説も聞かれる。これも財務省に吹き込まれた可能性が高い。他の先進国は経済状況に応じて、消費税率を上下させている。しかし、「買い控えが社会を混乱させる」話など聞いたこともない。

ドイツやイギリスではコロナ禍において、飲食や宿泊、娯楽業界を対象に、付加価値税を時限的に引き下げている。景気が悪ければ消費税を下げるというのは、世界では当たり前に行なわれていることだ。

つまり、財務省の“常識”は日本だけでなく世界の“非常識”なのである。

日本経済の足を引っ張っていた「4%」の縛り

もうひとつ、日本が経済成長してこなかったのにはワケがある。それは政府が積極的に公共投資をしてこなかったことだ。

日本の公共投資不足はG7各国のなかでも突出している。

1991年を基準にすると、2023年はイギリスが4.4倍、カナダが4.2倍、アメリカが3.4倍、フランスが2.3倍、ドイツが2.2倍、イタリアが2.1倍に増加した。ところが、日本だけ0.9倍と減少しているのだ。

こうした政府投資は「社会的割引率」と密接な関係にある。社会的割引率とは、将来の価値を現在の価値に置き換えるために設定される値のことだ。

たとえば投資した100万円に金利がつき、10年後に110万円になるとする。これを逆に考えると10年後の100万円の現在価値は90万円そこそこに割り引かれる、ということがわかる。この現在価値を算出するために使われるのが社会的割引率だ。

要は、政府内の金利だと思ってほしい。ゆえに、割引率が高いということは、金利が高いということだ。日本の場合、その社会的割引率が「4%」という、とんでもなく高い数字に設定されていたのである。

金利が下がっているときに投資が伸びるのは常識だ。反対に社会的割引率=金利を高めに設定すると投資が落ち込む。その単純なメカニズムが、「失われた30年」のうち20年、この国を支配していたのである。

これは、現実社会は低金利なのに、公共投資を本来の半分以下の“過少投資”にしてしまう本当にバカげた政策だった。つまり、言ってしまえば、社会的割引率が日本経済の足を引っ張っていたのである。

割引率4%というのは、私が20年前の一時期、国土交通省の官僚だった頃に設定された数字だ。当時の金利が4%だったからである。ただし、「これは金利に応じて適宜見直すものとする」という注釈がつけられていた。だが、その後、見直されることはなく今日まで至っているのである。

G7のなかで2番目に資産の多い国、日本

「大阪万博はムダだ」といった声がある。しかし、社会的割引率から見れば、日本の高い利率で建設を進める前提でも採択されるくらい本来は儲かる事業なのだ。しかも、万博には約170年の歴史がある。つまり、それだけ長く続くということは、いかに失敗の少ないイベントだったか、ということを物語っているともいえよう。

岸田政権のとき、社会的割引率について「4%を変える気はありません」という財務省の本音をむき出しにした結論が出された。

2023年6月に開かれた「公共事業評価手法研究委員会」の報告書には、「過去との比較・継続性の観点から社会的割引率を4%として維持することは妥当」とある。実は同じ報告書内で「策定から20年経ち、4%が固定観念化してしまったことが問題」との指摘があるにもかかわらず見直さないと結論づけているのだから、まったくバカな議論としか言いようがない。

20年議論し続けた最終的な答えがこれだ。社会的割引率を下げると公共投資が2倍、3倍になる。それでいいじゃないかという私のような考えの人と、国債が2倍、3倍に膨らむのはイヤだという勢力――無論、財務省を中心とする霞が関の住人たち――との対立で、残念ながら後者の意向が優位に働いたのだ。財務省からすれば、積極財政の“芽”を摘むことに成功したことになる。

この「公共事業評価手法研究委員会」の報告書によって、今後も社会的割引率は4%でいくことがほぼ決まったようなものだ。よほど、反対勢力が大きな声を上げない限り、これを下げるのは難しい。

国債発行に反対する人は、何かといえば「国の借金が1400兆円以上もある」と主張する。だが、私が何度も繰り返し主張してきたように、国債発行が問題なのではなく、資産と負債のバランス、すなわち「パブリック・セクター・バランスシート(統合政府のバランスシート)」が重要なのだ。

その数字をIMF(国際通貨基金)が毎年出しており、資産と負債の差額をGDP比で比較すると、資産が一番多いのはカナダ、そして、その次はなんと日本なのである。ゆえに、「日本は多額の借金を抱えている!」と騒いでいる人は、この事実を隠したくて仕方がない。財務省も、この事実をわかってはいるものの認めたくはないのである。

緊縮主義に染まった財務省のせいもあり、日本は30年ものあいだ、デフレから脱却できずにいた。給料が上がらなければ、GDPも上がらない。日本のGDPは2023年に世界第4位に転落。55年ぶりにドイツを下回った。

このニュースは、たしかに日本経済の伸び悩みを象徴してはいる。しかし、日本経済のポテンシャルは高いので、本来、悲観する必要はない。

各国のGDPはドル建てで計算されるので、円安が進んでいる日本の数字はどうしても低くなってしまう。しかし、減税など日本政府が適切な対策を打てば、賃金は上昇する。そうすれば、為替も円高方向に自然と進むだろう。

そもそもメディアの報道を見ていると、「為替は国力のバロメーター」「円安は国力低下」のような印象を受ける。しかし、これは経済学的にまったく意味なしだ。

まず、為替は「2国間の金融政策の差で決まる」もので、国力の指標ではない。「為替は国力」が本当なら、安倍政権時代よりも民主党政権時代のほうが日本は強かったことになる。

だが、そんなはずがないことなど、皆さんのほうがよくご存じだろう。円安はむしろ、GDPの増加をもたらす。大ざっぱにいえば、10%の円安によりGDPは約1%上昇する。内閣府や経済協力開発機構(OECD)などの経済モデルでも、通貨安がGDPを押し上げることは確認されているのだ。

実際に、多くの日本企業が円安の恩恵を受けている。トヨタは2024年3月期、5.3兆円という過去最高の営業利益を叩き出した。その反面、輸入主導の企業にとって、円安が不利であることは間違いない。

それでも、円安は日本経済全体にはプラスに働く。法人税や所得税が伸びるだけでなく、外為特会の含み益も膨らむからだ。政府は実は円安でウハウハなのである。

コメント