インボイス(適格請求書)は、小規模事業者を狙い撃ちにした卑劣な制度

弁護士の郷原信郎氏「消費税は預かり金だという大ウソをついたまま、インボイス制度を導入するということは絶対にやめてほしい」

竹下雅敏氏からの情報です。

インボイス(適格請求書)については、2021年9月9日の編集長の記事で取り上げた動画『③「フリーランスもインボイス?」消費税学習動画』が分かりやすいので参照してください。

この動画の中で「消費税のいんぼう?」と呼ばれているインボイスは、例えば年間の売り上げが300万円もない個人事業主に対しても、税務署に登録して消費税の課税業者になるか、これまで通り免税業者に留まるかの選択を迫られます。年間の売り上げが300万円ほどの個人事業主の場合には、15万円ほどの納税になるとのことです。

インボイスを発行できない免税業者の場合には、発注元が肩代わりする形で消費税を負担することになり、それを嫌がる発注元は免税業者に仕事を依頼しなくなり、免税業者は発注元から消費税分の値引きを要求されるか、仕事を失うことになります。

このようにインボイスは、小規模事業者を狙い撃ちにした卑劣な制度なのです。しかも、2022年12月30日の記事で紹介したように、「消費税は預り金でもなければ間接税でもない。消費税の実態は、利益だけではなく人件費にも課税される恐怖の税金。直接税なのだ。」ということです。

事業者にとっては非常に過酷な税金なのに、これを預かり金だと誤認させることで、免税業者が「預かり金」を自分の懐に入れているという錯覚を生み出しています。

「6月14日STOP!インボイス全国一揆」で、弁護士の郷原信郎氏は、“私が言いたいことは一つです。消費税は預かり金だという大ウソをついたまま、インボイス制度を導入するということは絶対にやめてほしいということです。…消費税は取引の各段階で事業者が払う税金です。それを転嫁できる人とできない人といる。…そして、私自身も昔、公務員だったときに、消費者は消費税を事業者に預けている。それを税務署にそっくりそのまま納めてくれているものだと思っていました。大嘘です。消費税の実態が全く世の中に理解されていない”と言っています。

「インボイス制度の問題点と消費税の欺瞞」を早くから指摘していた元自民党衆議院議員の安藤裕氏は、“税の理屈から言えば、赤字企業であれば、税を負担する能力=担税力がない。…だから法人税も所得税も課税されない。ところが消費税は赤字であっても…納税しなくてはならない”と言っています。

この動画の中で「消費税のいんぼう?」と呼ばれているインボイスは、例えば年間の売り上げが300万円もない個人事業主に対しても、税務署に登録して消費税の課税業者になるか、これまで通り免税業者に留まるかの選択を迫られます。年間の売り上げが300万円ほどの個人事業主の場合には、15万円ほどの納税になるとのことです。

インボイスを発行できない免税業者の場合には、発注元が肩代わりする形で消費税を負担することになり、それを嫌がる発注元は免税業者に仕事を依頼しなくなり、免税業者は発注元から消費税分の値引きを要求されるか、仕事を失うことになります。

このようにインボイスは、小規模事業者を狙い撃ちにした卑劣な制度なのです。しかも、2022年12月30日の記事で紹介したように、「消費税は預り金でもなければ間接税でもない。消費税の実態は、利益だけではなく人件費にも課税される恐怖の税金。直接税なのだ。」ということです。

事業者にとっては非常に過酷な税金なのに、これを預かり金だと誤認させることで、免税業者が「預かり金」を自分の懐に入れているという錯覚を生み出しています。

「6月14日STOP!インボイス全国一揆」で、弁護士の郷原信郎氏は、“私が言いたいことは一つです。消費税は預かり金だという大ウソをついたまま、インボイス制度を導入するということは絶対にやめてほしいということです。…消費税は取引の各段階で事業者が払う税金です。それを転嫁できる人とできない人といる。…そして、私自身も昔、公務員だったときに、消費者は消費税を事業者に預けている。それを税務署にそっくりそのまま納めてくれているものだと思っていました。大嘘です。消費税の実態が全く世の中に理解されていない”と言っています。

「インボイス制度の問題点と消費税の欺瞞」を早くから指摘していた元自民党衆議院議員の安藤裕氏は、“税の理屈から言えば、赤字企業であれば、税を負担する能力=担税力がない。…だから法人税も所得税も課税されない。ところが消費税は赤字であっても…納税しなくてはならない”と言っています。

【増税もう無理!6.14 STOP!インボイス全国一揆】弁護士 郷原信郎さん(マイクリレー ダイジェスト)

インボイス制度の問題点と消費税の欺瞞――ウソにまみれた消費税の闇―― 前衆議院議員・税理士 安藤裕

転載元)

長周新聞 23/6/29

安藤裕氏

はじめに

インボイス制度の導入が10月から予定されている。インボイス制度の問題点は、最近多くの有識者が指摘し、かなり理解が広がってきた。インボイス制度とは、消費税の計算方法が一部変更になる制度変更である。その実態は「単なる増税」であり、しかも力の弱いもの、所得の少ないものを狙い撃ちにした増税だ。

しかし、インボイスの話をする前に、そもそも消費税という税金がどれほど欺瞞に満ちているかを知る必要がある。政府は消費税の本質やその使途についても国民にウソを拡散し、だまし続けている。

私は、インボイス導入をきっかけにして欺瞞に満ちた消費税の本質を多くの国民に知ってもらいたいと思い、インボイス反対の広報活動を行っている。

そもそも消費税とはどういう税か

そもそも消費税とはどういう税金なのか。

財務省のホームページによると

「消費税は、商品・製品の販売やサービスの提供などの取引に対して広く公平に課税される税で、消費者が負担し事業者が納付します」(国税庁ホームページ消費税のしくみ)

と書いてあり、子ども向けの税のパンフレットでも

「消費税 商品の販売やサービスの提供にかかる税金で、消費者が負担します。」(国税庁税の学習コーナー租税教育用教材小学生用)

と記載してある。

政府からこのように教えられているので、広く国民も「消費税は消費者が買い物をするたびに負担している。事業者はその消費税を預かって税務署に納税している」と考えている。

「商品などの価格に上乗せされた消費税と地方消費税分は、最終的に消費者が負担し、納税義務者である事業者が納めます。(消費税のしくみ)」とあるとおり、消費税は、税の負担者と納税者が異なる「間接税」の一種であると財務省は分類している。

消費税は間接税ではない

ところで、消費税は本当に税の負担者と納税者が異なる「間接税」なのだろうか。

消費税法の条文では税の負担者や納税義務者は下記のとおり規定されている。

第四条 国内において事業者が行つた資産の譲渡等(中略) には、この法律により、消費税を課する。

第五条 事業者は、国内において行つた課税資産の譲渡等(中略) につき、この法律により、消費税を納める義務がある。

法律を読む限り、税の負担者は事業者であり納税義務者も事業者である。消費税法の条文には、消費者が納税義務者であるとは書いていない。そもそも消費税法には、消費者という言葉自体が出てこないのだ。

これを同じく間接税と分類されている入湯税と比較してみよう。

入湯税は温泉に入る時に課税される税金である。入湯税の規定は下記のようになっている。

地方税法第七百一条 鉱泉浴場所在の市町村は、(中略) 鉱泉浴場における入湯に対し、入湯客に入湯税を課するものとする。

地方税法第七百一条の三 入湯税の徴収については、特別徴収の方法によらなければならない。

(特別徴収とは、役所に代わって事業者が税を徴収することをいう。役所の徴税事務を事業者が代行するのだ。)

この条文を見ても明らかな通り、入湯税は税の負担者は入湯客であり、納税義務者は事業者。つまり間接税である。

しかし、消費税は法律を読むと直接税であるとしか読み取れない。消費税は事業者の行う課税資産の譲渡等(要するに売上)に課税され、事業者が納税義務を負う。負担者は消費者であるとは一言も書いていないのだ。

(続きはこちらから)

消費税の課税の実態は付加価値税

では、消費税の本質は何なのかを検討してみよう。

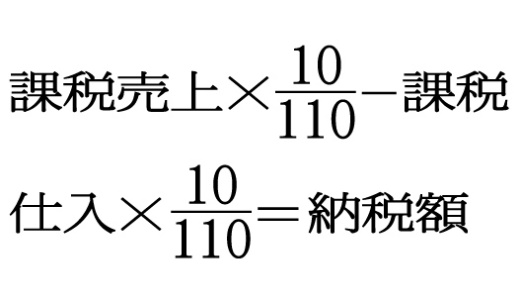

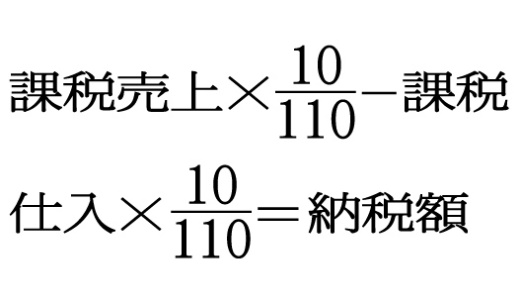

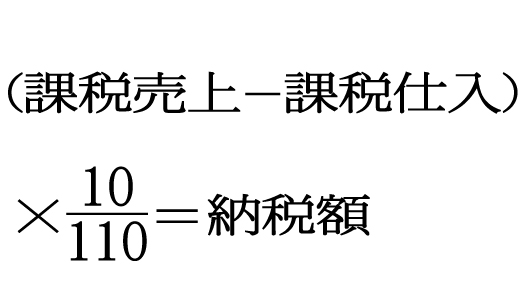

消費税の計算方法は、単純化すると下記の通りとなる。

課税売上とは、土地取引など非課税と規定されているものを除き基本的には事業者の売上高のことである。

一方で課税仕入とは、事業者の支払いのうち、非課税や不課税とされるもの(人件費や固定資産税などの税、減価償却費など。以下「非課税仕入」)を除いたほとんどの仕入れや経費が該当する。

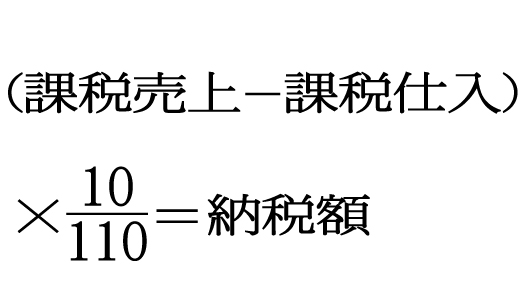

上記の計算式をカッコでくくると下記の計算式に変形できる。

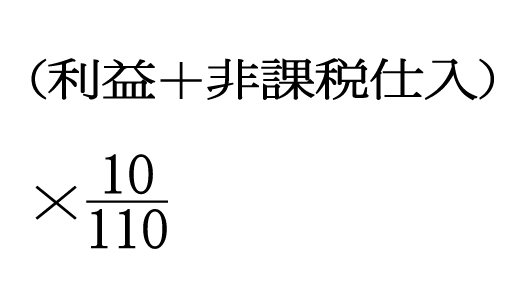

上記計算式の、(課税売上-課税仕入)とは何を意味するのか。 これは実は、

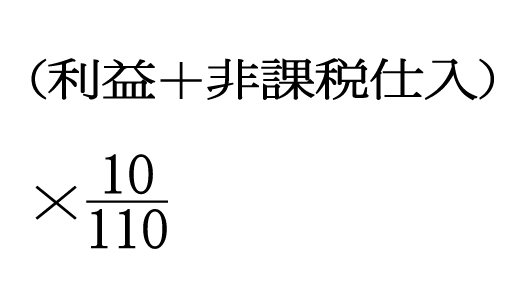

利益+非課税仕入

と同じである。そうすると、消費税の納税額は

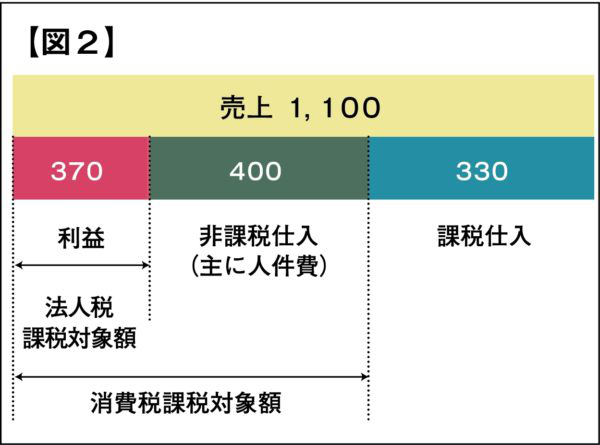

でも算出できる。つまり消費税とは、「利益+非課税仕入」に課税するのと同じなのである。利益とは文字通り利益であり、非課税仕入の代表的なものは人件費(給料および社会保険料)である。これらは「付加価値」と呼ばれるものだ。

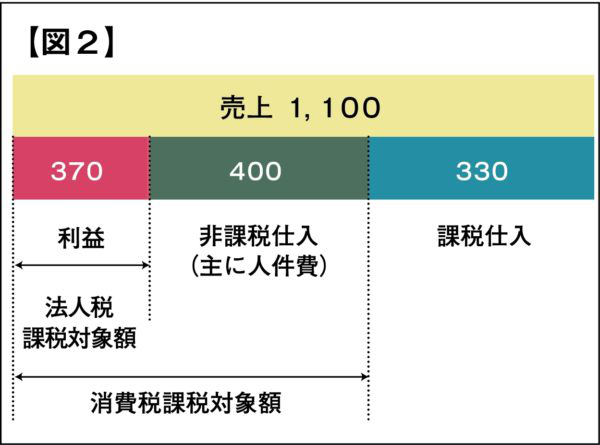

つまり、消費税の本質とは、企業がその活動によって加えている付加価値に対して課税する「付加価値税」なのである【図2】。

消費税は預かり金ではない

この消費税の本質がわかると、いかに財務省の説明が欺瞞に満ちているかがわかる。消費税とは消費者から預かったものではなく、事業者に課せられた直接税なのだ。

ではなぜ、財務省は「消費税は消費者が負担する税である」という間違った言説を拡散するのだろうか。

これは、消費税が導入された1989年から、事業者の負担ではなく消費者が負担する税である、というキャンペーンを張り、事業者が価格転嫁しやすいような環境を整備したことにその原因がある。

当時はバブル経済で非常に景気がよく、3%程度の値上げは現在に比べれば格段にやりやすかったであろう。消費税は増税されるたびに物価を上昇させる効果があるが、それは消費税増税分を価格転嫁する企業が多いことによる。

しかし、価格転嫁するかどうかは、実は事業者の自由である。この「自由」が曲者なのだ。先に紹介した入湯税の場合には、事業者は納税義務のある入湯客から入湯税を徴収しなくてはならない。徴収義務があるので自由ではない。

一方で、消費税は消費者には納税義務はない。事業者に徴収義務もない。事業者にあるのは、国内で事業を行ったときに発生する納税義務だけである。したがって、価格転嫁できなければ自ら利益を削って納税しなくてはならない。それも自由なのである。

消費税はファンタジーの世界で成り立つ税である

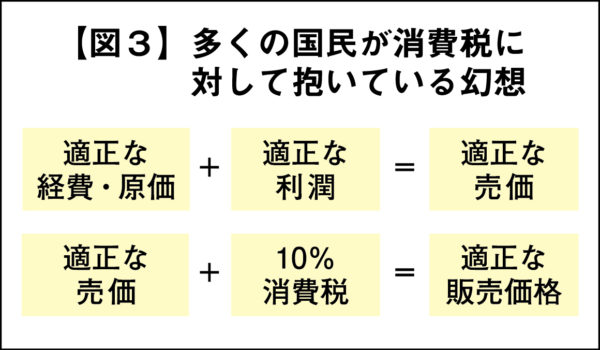

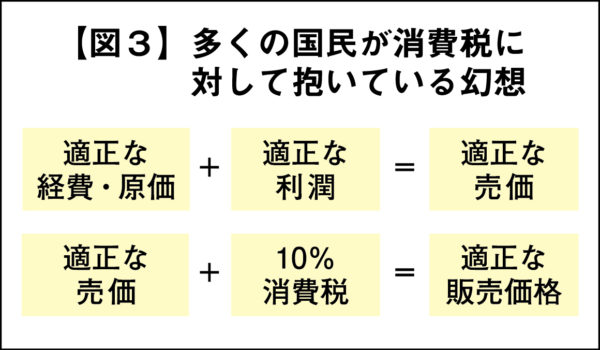

しかも、消費税にはなんとなく多くの国民が抱いている幻想がある。消費税はこの幻想、ファンタジーの世界でなくては成り立たない税である。それはどういうことか。一般的には消費税のイメージは上記のようになっている【図3】。

つまり、すべての取引は、適正な経費・原価に適正な利益が上乗せされて適正な売価がまず設定される。その適正な売価にさらに消費税が上乗せされて販売価格が形成されている。

消費税は事業者が消費者から預かっているもの。事業者の損益には全く影響がなく、ただ単に消費者から預かっているだけ、というイメージなのだ。

しかし、ちょっと考えてほしい。このイメージが現実であれば、世の中に赤字企業は存在しない。低賃金労働者も存在しない。すべての企業が適正な経費を支払ったうえでさらに利益が出ている。そして消費税は適正な売価に10%上乗せできている。素晴らしい世界である。

しかし、現実には赤字企業が存在し、低賃金労働者は世の中にあふれている。

そして消費税は、赤字企業であっても納税させられる。価格に転嫁できているのか、いないのかは関係ない。価格は十分な利益を上乗せして事業者が自由に決められるものではなく、「自由市場」の相場や発注者と受注者の力関係で決まる。

消費税は価格転嫁の可否を問わず、とにかく売上の10%を基準として納税額を算出させられ、納税を強いられる。赤字であっても納税額は算出されるのだ。

税の理屈から言えば、赤字企業であれば、税を負担する能力=担税力がない。普通に考えて当たり前である。だから法人税も所得税も課税されない。

ところが消費税は赤字であっても上記計算式で

利益(あるいは損失)+非課税仕入

が正の数、つまりプラスになってしまえば納税額が算出されるので納税しなくてはならない。こんな税金は支払えるはずがないのだ。

ところが、「消費税は預り金である」というイメージが定着しているので、赤字企業も納税するのが当然だ、ということになっている。事業者に対してこれほど過酷な税はないのに、国民の間でその理解が広がらない。「預かったものを納税しないなんて、とんでもない」と批判の対象にすらなってしまう。しかも、会計の専門家ですら「消費税は預り金である。だから納税して当然だ」と説明する人が圧倒的多数である。これには次のような理由がある。

消費税を預かり金であると誤認させる仕掛け

消費税が預り金である、と会計の専門家ですら誤認させる大きな仕掛けが二つある。一つは企業会計における税抜き経理方式、もう一つはレシート問題である。

企業会計における税抜き経理方式とは、売上も仕入れも消費税相当分をそれぞれ仮受消費税、仮払消費税として区分経理し、損益計算には反映させない経理方式である。消費税の会計処理としては、税込み経理方式と税抜き経理方式の2種類が存在し、どちらも適切な経理方法として認められているが、「税抜き経理方式のほうが優れている」として広く採用されている。しかし、税抜き経理方式には、次の2点で問題がある。

■会計の専門家ですら「消費税は預り金」と誤認させる「税抜き経理方式」

ひとつは、実際は直接税なのに間接税のような印象を与えることである。消費税を純粋に法律論で解釈すれば間接税ではなく直接税であることに疑問の余地はない。

消費税が間接税であれば企業の損益には関係ないので、顧客から受け取った税額は売上には計上せずに預り金処理するのが適切である。つまり税抜き経理方式のほうが適切である。

しかし、直接税であれば預り金処理をしたらおかしい。経費処理をするのが適切である。直接税である法人税は損益計算書に費用として計上されている。

ところが、消費税は直接税であるにもかかわらず、経費として計上されていない。これにより、会計の専門家も消費税が預り金であり、事業者の損益には影響しない税であると誤認してしまうのだ。ましてや企業経営者はその説明を受けるのでそのように誤認してしまう。

もう一つは、企業会計原則における総額表示の原則に違反することである。

損益計算書には売上や経費はその総額を表示しなければならない、とされるが、税抜き経理方式を採用すると、顧客から収受した金額全額を売上に計上せず、一部を貸借対照表に計上して売り上げから除外することとなる。経費も同様に総額が経費計上されず、過少表示されることになる。(実際、財務省も裁判においては消費税相当額は対価の一部である、と主張している。)

そして消費税は仮受消費税と仮払消費税の差額の一部が損益計算書に計上され、総額は計上されない。つまり企業の売上や経費が正確に報告されないのである。これでは正確な企業の業績判断をすることは不可能である。

これら税抜き経理方式を採用することにより、会計の専門家自体が消費税は預り金であると誤認し、企業経営に重大な影響を与えている消費税の費用性を認識できないのである。

■消費税を預り金と誤認させる「レシート問題」

消費税を預り金と誤認させるもう一つの仕掛けは、レシートや請求書に消費税を別書きすることである。

買い物をするたびに受け取るレシートには「うち消費税〇〇円」と書いてある。そのため、消費者は買い物するたびに「消費税を納税した」と思い込まされる。

しかし、消費者が支払った金額の内訳には、当然消費税の納税の原資となる部分も入っているが、仕入れ代も従業員の給料も家賃も電気代も固定資産税も、さらには事業者の利益も法人税もすべて入っている。これらをすべて明細として添付するのであれば消費税を別書きしても構わないが、その明細を記載することは現実問題として不可能である。

ところが、レシートに「うち消費税〇〇円」と記載することによって、消費者の中には少なからずの人が「この〇〇円がそのまま税務署に納められている」と考えている。しかし、実際は納められていない。これは単に支払った金額の110分の10ないしは108分の8が記載されているだけで、この数字自体には実は何の意味もない。

消費税は弱者に厳しく強者に優しい税

このように消費税の本質を考えていくと、次のことがわかる。

まず、価格を決定するのは事業者ではなく市場であり、発注者と受注者の力関係である。そのためブランド力があったり、優れた技術を持っているなど価格交渉力のある事業者は十分な利益を計上したうえにさらに消費税を価格転嫁して販売することが可能である。消費税の納税に何の痛みも感じないだろう。まさに「損益計算に影響はない」のである。

そのうえ、消費税の増税はたいてい法人税の引き下げとセットで行われている。消費税増税分を価格転嫁して自ら負担せず、法人税の税率引き下げの利益を享受できる。強い事業者にとっては素晴らしい税制改正である。

しかし、価格交渉力の弱い事業者は十分な利益を上げられる価格設定もできず、そこに消費税を転嫁できるはずもない。しかし消費税は計算式にあてはめて納税額が算出されてしまえば、なけなしの利益を削って、場合によっては赤字幅を拡大させても納税しなくてはならない。損益には多大な影響が出ている。消費税率5%の時代に比べたら納税額は2倍になっているのだ。力の弱い事業者にとっては非常に過酷な税である。当然法人税減税のメリットなどない。

本稿では輸出免税については割愛するが、輸出大企業は消費税の還付という更なる利益も享受している。消費税5%の時代に比べたら還付額は2倍になっているだろう。

また、消費者は少なからず物価が上がるので生活が苦しくなる。生活必需品も食料品以外は軽減制度がないので低所得者にはより厳しい生活が強いられる。

今年は過去最高の税収が見込まれているが、最も多い税収が見込まれるのは消費税である。物価高により消費税収は自動的に増収になる。輸入物価の上昇による物価高が発生しているが、消費税は存在するだけで、物価高をさらに10%上乗せして消費者の生活を直撃する。物価を引き下げるべきときに、物価をさらに引き上げ過去最高の税収をもたらす。こんな税はあり得ないのである。

インボイス制度の問題点

これらの消費税の本質を語った後でなければ、インボイス制度の問題点はなかなか理解することが難しい。これがインボイス制度反対の声が広がらない理由でもある。

消費税は事業者に課せられた直接税である。そして消費税に設けられた免税制度は、小規模事業者に対して、事務負担と過酷な税負担を課すのは無理がある、という小規模事業者保護の観点から設けられている制度だ。

岸田内閣ではスタートアップを政策目標に掲げているが、まさに消費税の免税制度こそがスタートアップ支援制度なのだ。

ところがインボイス制度はこの免税制度を事実上なくそうとしている。

こういうと政府は「インボイス制度が導入されても免税制度は存続する」と主張するだろう。インボイス制度の登録は任意だからだ。

しかし、インボイス制度に登録しなければ登録事業者番号の記載された「適格請求書」(これが、いわゆるインボイスである)を発行できない。インボイスを発行するにはインボイス発行事業者として登録しなくてはならず、発行事業者として登録すれば自動的に消費税の課税事業者となる。免税事業者は登録事業者番号をもらえないのだ。免税事業者がインボイス登録すると消費税の納税義務者となるため増税になるのである。

ただでさえ十分な利益を上乗せした価格を自ら決定することができない小規模事業者が、消費税相当額をさらに上乗せできるとは考えにくい。税負担を自らの利益を削って納税しなくてはならなくなる。生活を直撃するため廃業を考えざるを得ない小規模事業者が増えている。

かといって、免税事業者がインボイス発行事業者登録をせずに免税事業者のままでいるとこれまで通りなのかというと、そうではない。

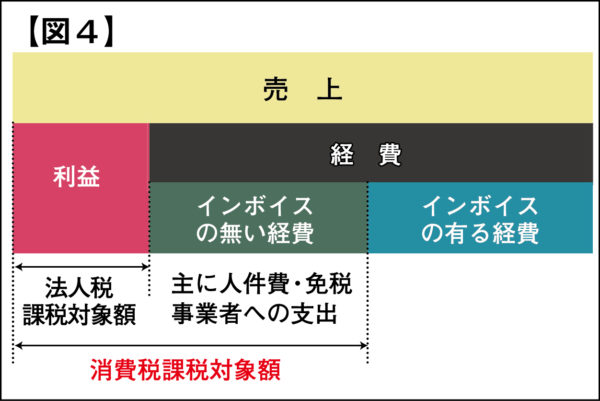

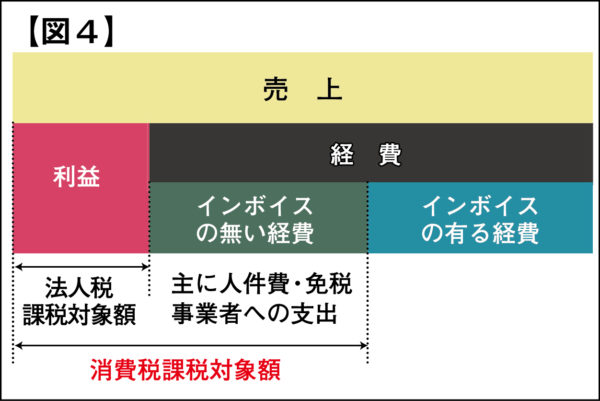

インボイス制度導入後の消費税の課税対象は【図4】のようになる。

経費がインボイスの有る経費とインボイスの無い経費の2種類に分類され、インボイスのない経費と利益部分が消費税の課税対象となる。

免税事業者はインボイスを発行できないので、取引先が免税事業者へ発注した部分は消費税計算上、経費にすることができない。取引先はその分が増税となってしまうのだ。そのため、発注側は発注先にインボイス登録を求め、あるいはインボイス登録をしていない免税事業者に対して対価の支払いの減額を行う可能性がある。この場合は結果的に免税事業者が増税分を負担することとなる。つまり、減額しなければ増税を発注側が負担し、減額すれば受注側が負担するという、負担の押し付け合いが始まるのだ。

この増税によって、小規模事業者が廃業すればそこに発注していた発注側の事業者も仕事を行うことができなくなる。受注を減らしたり、場合によっては倒産するところも出てくるだろう。

最近の倒産理由で増えてきているのは人手不足である。建設業など、ただでさえ人不足倒産が増えているところに、さらに人手不足を加速させるのがインボイス制度である。

農家の多くは免税事業者であり、負担増を懸念して廃業するところも出てくるだろう。そうなれば野菜など農産物は品薄となり、値段が上がる。

漫画家のアシスタントも個人事業主が多い。アシスタントが廃業したら、漫画家も廃業せざるを得ない。日本の漫画文化はなくなっていく。このようなエンターテイメント業界にも影響は甚大である。

また、インボイス制度が導入されることによって電気料金の値上げも予定されている。電力会社が家庭などの太陽光パネルから購入する電気は、これまでは課税仕入として消費税の課税対象から外れていたが、インボイス制度が導入されると家庭からインボイスを受け取ることはできないので、その分消費税負担が増えてしまう。その部分を電力料金に上乗せして消費者に負担させようとしているのだ。

インボイス制度は単に小規模事業者に増税を課すだけではなく、広く国民に大きな影響を与えるのである。

政府の赤字はみんなの黒字

これまで述べてきたように、消費税自体に大きな問題がある。

そしてコロナ禍も癒えぬ日本経済の現状において、単なる増税であるインボイス制度導入を強行しようとしているのが政府である。

本来、政府の役割とは、国民経済を活性化させ、経済を成長させることのはずである。ところが、いまの政府はプライマリーバランス黒字化目標を目標に掲げ、財政健全化が至上命題になっている。

しかし、誰かの赤字は必ず別の誰かの黒字となる。実は政府の赤字は国民の黒字、みんなの黒字となっている。裏を返せば、政府が黒字を目指せば国民は赤字化し貧困化する。最近の政府の政策目標は財政健全化、財政黒字化であったが、これは実は国民赤字化、国民貧困化政策なのだ。国民を貧困化させることを目標に政策決定をしてきたのだから、国民が貧困化するのは当然である。これが失われた30年をもたらした元凶である。

現在のような経済状態のときに増税は行うべきではない。ましてや小規模事業者を狙い撃ちにしたインボイス増税は絶対に実行してはならない。

政府が10月のインボイス増税を思いとどまり、経済を立て直すために真に必要な政策を実行してくれることを願ってやまない。

では、消費税の本質は何なのかを検討してみよう。

消費税の計算方法は、単純化すると下記の通りとなる。

課税売上とは、土地取引など非課税と規定されているものを除き基本的には事業者の売上高のことである。

一方で課税仕入とは、事業者の支払いのうち、非課税や不課税とされるもの(人件費や固定資産税などの税、減価償却費など。以下「非課税仕入」)を除いたほとんどの仕入れや経費が該当する。

上記の計算式をカッコでくくると下記の計算式に変形できる。

上記計算式の、(課税売上-課税仕入)とは何を意味するのか。 これは実は、

利益+非課税仕入

と同じである。そうすると、消費税の納税額は

でも算出できる。つまり消費税とは、「利益+非課税仕入」に課税するのと同じなのである。利益とは文字通り利益であり、非課税仕入の代表的なものは人件費(給料および社会保険料)である。これらは「付加価値」と呼ばれるものだ。

つまり、消費税の本質とは、企業がその活動によって加えている付加価値に対して課税する「付加価値税」なのである【図2】。

消費税は預かり金ではない

この消費税の本質がわかると、いかに財務省の説明が欺瞞に満ちているかがわかる。消費税とは消費者から預かったものではなく、事業者に課せられた直接税なのだ。

ではなぜ、財務省は「消費税は消費者が負担する税である」という間違った言説を拡散するのだろうか。

これは、消費税が導入された1989年から、事業者の負担ではなく消費者が負担する税である、というキャンペーンを張り、事業者が価格転嫁しやすいような環境を整備したことにその原因がある。

当時はバブル経済で非常に景気がよく、3%程度の値上げは現在に比べれば格段にやりやすかったであろう。消費税は増税されるたびに物価を上昇させる効果があるが、それは消費税増税分を価格転嫁する企業が多いことによる。

しかし、価格転嫁するかどうかは、実は事業者の自由である。この「自由」が曲者なのだ。先に紹介した入湯税の場合には、事業者は納税義務のある入湯客から入湯税を徴収しなくてはならない。徴収義務があるので自由ではない。

一方で、消費税は消費者には納税義務はない。事業者に徴収義務もない。事業者にあるのは、国内で事業を行ったときに発生する納税義務だけである。したがって、価格転嫁できなければ自ら利益を削って納税しなくてはならない。それも自由なのである。

消費税はファンタジーの世界で成り立つ税である

しかも、消費税にはなんとなく多くの国民が抱いている幻想がある。消費税はこの幻想、ファンタジーの世界でなくては成り立たない税である。それはどういうことか。一般的には消費税のイメージは上記のようになっている【図3】。

つまり、すべての取引は、適正な経費・原価に適正な利益が上乗せされて適正な売価がまず設定される。その適正な売価にさらに消費税が上乗せされて販売価格が形成されている。

消費税は事業者が消費者から預かっているもの。事業者の損益には全く影響がなく、ただ単に消費者から預かっているだけ、というイメージなのだ。

しかし、ちょっと考えてほしい。このイメージが現実であれば、世の中に赤字企業は存在しない。低賃金労働者も存在しない。すべての企業が適正な経費を支払ったうえでさらに利益が出ている。そして消費税は適正な売価に10%上乗せできている。素晴らしい世界である。

しかし、現実には赤字企業が存在し、低賃金労働者は世の中にあふれている。

そして消費税は、赤字企業であっても納税させられる。価格に転嫁できているのか、いないのかは関係ない。価格は十分な利益を上乗せして事業者が自由に決められるものではなく、「自由市場」の相場や発注者と受注者の力関係で決まる。

消費税は価格転嫁の可否を問わず、とにかく売上の10%を基準として納税額を算出させられ、納税を強いられる。赤字であっても納税額は算出されるのだ。

税の理屈から言えば、赤字企業であれば、税を負担する能力=担税力がない。普通に考えて当たり前である。だから法人税も所得税も課税されない。

ところが消費税は赤字であっても上記計算式で

利益(あるいは損失)+非課税仕入

が正の数、つまりプラスになってしまえば納税額が算出されるので納税しなくてはならない。こんな税金は支払えるはずがないのだ。

ところが、「消費税は預り金である」というイメージが定着しているので、赤字企業も納税するのが当然だ、ということになっている。事業者に対してこれほど過酷な税はないのに、国民の間でその理解が広がらない。「預かったものを納税しないなんて、とんでもない」と批判の対象にすらなってしまう。しかも、会計の専門家ですら「消費税は預り金である。だから納税して当然だ」と説明する人が圧倒的多数である。これには次のような理由がある。

消費税を預かり金であると誤認させる仕掛け

消費税が預り金である、と会計の専門家ですら誤認させる大きな仕掛けが二つある。一つは企業会計における税抜き経理方式、もう一つはレシート問題である。

企業会計における税抜き経理方式とは、売上も仕入れも消費税相当分をそれぞれ仮受消費税、仮払消費税として区分経理し、損益計算には反映させない経理方式である。消費税の会計処理としては、税込み経理方式と税抜き経理方式の2種類が存在し、どちらも適切な経理方法として認められているが、「税抜き経理方式のほうが優れている」として広く採用されている。しかし、税抜き経理方式には、次の2点で問題がある。

■会計の専門家ですら「消費税は預り金」と誤認させる「税抜き経理方式」

ひとつは、実際は直接税なのに間接税のような印象を与えることである。消費税を純粋に法律論で解釈すれば間接税ではなく直接税であることに疑問の余地はない。

消費税が間接税であれば企業の損益には関係ないので、顧客から受け取った税額は売上には計上せずに預り金処理するのが適切である。つまり税抜き経理方式のほうが適切である。

しかし、直接税であれば預り金処理をしたらおかしい。経費処理をするのが適切である。直接税である法人税は損益計算書に費用として計上されている。

ところが、消費税は直接税であるにもかかわらず、経費として計上されていない。これにより、会計の専門家も消費税が預り金であり、事業者の損益には影響しない税であると誤認してしまうのだ。ましてや企業経営者はその説明を受けるのでそのように誤認してしまう。

もう一つは、企業会計原則における総額表示の原則に違反することである。

損益計算書には売上や経費はその総額を表示しなければならない、とされるが、税抜き経理方式を採用すると、顧客から収受した金額全額を売上に計上せず、一部を貸借対照表に計上して売り上げから除外することとなる。経費も同様に総額が経費計上されず、過少表示されることになる。(実際、財務省も裁判においては消費税相当額は対価の一部である、と主張している。)

そして消費税は仮受消費税と仮払消費税の差額の一部が損益計算書に計上され、総額は計上されない。つまり企業の売上や経費が正確に報告されないのである。これでは正確な企業の業績判断をすることは不可能である。

これら税抜き経理方式を採用することにより、会計の専門家自体が消費税は預り金であると誤認し、企業経営に重大な影響を与えている消費税の費用性を認識できないのである。

■消費税を預り金と誤認させる「レシート問題」

消費税を預り金と誤認させるもう一つの仕掛けは、レシートや請求書に消費税を別書きすることである。

買い物をするたびに受け取るレシートには「うち消費税〇〇円」と書いてある。そのため、消費者は買い物するたびに「消費税を納税した」と思い込まされる。

しかし、消費者が支払った金額の内訳には、当然消費税の納税の原資となる部分も入っているが、仕入れ代も従業員の給料も家賃も電気代も固定資産税も、さらには事業者の利益も法人税もすべて入っている。これらをすべて明細として添付するのであれば消費税を別書きしても構わないが、その明細を記載することは現実問題として不可能である。

ところが、レシートに「うち消費税〇〇円」と記載することによって、消費者の中には少なからずの人が「この〇〇円がそのまま税務署に納められている」と考えている。しかし、実際は納められていない。これは単に支払った金額の110分の10ないしは108分の8が記載されているだけで、この数字自体には実は何の意味もない。

消費税は弱者に厳しく強者に優しい税

このように消費税の本質を考えていくと、次のことがわかる。

まず、価格を決定するのは事業者ではなく市場であり、発注者と受注者の力関係である。そのためブランド力があったり、優れた技術を持っているなど価格交渉力のある事業者は十分な利益を計上したうえにさらに消費税を価格転嫁して販売することが可能である。消費税の納税に何の痛みも感じないだろう。まさに「損益計算に影響はない」のである。

そのうえ、消費税の増税はたいてい法人税の引き下げとセットで行われている。消費税増税分を価格転嫁して自ら負担せず、法人税の税率引き下げの利益を享受できる。強い事業者にとっては素晴らしい税制改正である。

しかし、価格交渉力の弱い事業者は十分な利益を上げられる価格設定もできず、そこに消費税を転嫁できるはずもない。しかし消費税は計算式にあてはめて納税額が算出されてしまえば、なけなしの利益を削って、場合によっては赤字幅を拡大させても納税しなくてはならない。損益には多大な影響が出ている。消費税率5%の時代に比べたら納税額は2倍になっているのだ。力の弱い事業者にとっては非常に過酷な税である。当然法人税減税のメリットなどない。

本稿では輸出免税については割愛するが、輸出大企業は消費税の還付という更なる利益も享受している。消費税5%の時代に比べたら還付額は2倍になっているだろう。

また、消費者は少なからず物価が上がるので生活が苦しくなる。生活必需品も食料品以外は軽減制度がないので低所得者にはより厳しい生活が強いられる。

今年は過去最高の税収が見込まれているが、最も多い税収が見込まれるのは消費税である。物価高により消費税収は自動的に増収になる。輸入物価の上昇による物価高が発生しているが、消費税は存在するだけで、物価高をさらに10%上乗せして消費者の生活を直撃する。物価を引き下げるべきときに、物価をさらに引き上げ過去最高の税収をもたらす。こんな税はあり得ないのである。

インボイス制度の問題点

これらの消費税の本質を語った後でなければ、インボイス制度の問題点はなかなか理解することが難しい。これがインボイス制度反対の声が広がらない理由でもある。

消費税は事業者に課せられた直接税である。そして消費税に設けられた免税制度は、小規模事業者に対して、事務負担と過酷な税負担を課すのは無理がある、という小規模事業者保護の観点から設けられている制度だ。

岸田内閣ではスタートアップを政策目標に掲げているが、まさに消費税の免税制度こそがスタートアップ支援制度なのだ。

ところがインボイス制度はこの免税制度を事実上なくそうとしている。

こういうと政府は「インボイス制度が導入されても免税制度は存続する」と主張するだろう。インボイス制度の登録は任意だからだ。

しかし、インボイス制度に登録しなければ登録事業者番号の記載された「適格請求書」(これが、いわゆるインボイスである)を発行できない。インボイスを発行するにはインボイス発行事業者として登録しなくてはならず、発行事業者として登録すれば自動的に消費税の課税事業者となる。免税事業者は登録事業者番号をもらえないのだ。免税事業者がインボイス登録すると消費税の納税義務者となるため増税になるのである。

ただでさえ十分な利益を上乗せした価格を自ら決定することができない小規模事業者が、消費税相当額をさらに上乗せできるとは考えにくい。税負担を自らの利益を削って納税しなくてはならなくなる。生活を直撃するため廃業を考えざるを得ない小規模事業者が増えている。

かといって、免税事業者がインボイス発行事業者登録をせずに免税事業者のままでいるとこれまで通りなのかというと、そうではない。

インボイス制度導入後の消費税の課税対象は【図4】のようになる。

経費がインボイスの有る経費とインボイスの無い経費の2種類に分類され、インボイスのない経費と利益部分が消費税の課税対象となる。

免税事業者はインボイスを発行できないので、取引先が免税事業者へ発注した部分は消費税計算上、経費にすることができない。取引先はその分が増税となってしまうのだ。そのため、発注側は発注先にインボイス登録を求め、あるいはインボイス登録をしていない免税事業者に対して対価の支払いの減額を行う可能性がある。この場合は結果的に免税事業者が増税分を負担することとなる。つまり、減額しなければ増税を発注側が負担し、減額すれば受注側が負担するという、負担の押し付け合いが始まるのだ。

この増税によって、小規模事業者が廃業すればそこに発注していた発注側の事業者も仕事を行うことができなくなる。受注を減らしたり、場合によっては倒産するところも出てくるだろう。

最近の倒産理由で増えてきているのは人手不足である。建設業など、ただでさえ人不足倒産が増えているところに、さらに人手不足を加速させるのがインボイス制度である。

農家の多くは免税事業者であり、負担増を懸念して廃業するところも出てくるだろう。そうなれば野菜など農産物は品薄となり、値段が上がる。

漫画家のアシスタントも個人事業主が多い。アシスタントが廃業したら、漫画家も廃業せざるを得ない。日本の漫画文化はなくなっていく。このようなエンターテイメント業界にも影響は甚大である。

また、インボイス制度が導入されることによって電気料金の値上げも予定されている。電力会社が家庭などの太陽光パネルから購入する電気は、これまでは課税仕入として消費税の課税対象から外れていたが、インボイス制度が導入されると家庭からインボイスを受け取ることはできないので、その分消費税負担が増えてしまう。その部分を電力料金に上乗せして消費者に負担させようとしているのだ。

インボイス制度は単に小規模事業者に増税を課すだけではなく、広く国民に大きな影響を与えるのである。

政府の赤字はみんなの黒字

これまで述べてきたように、消費税自体に大きな問題がある。

そしてコロナ禍も癒えぬ日本経済の現状において、単なる増税であるインボイス制度導入を強行しようとしているのが政府である。

本来、政府の役割とは、国民経済を活性化させ、経済を成長させることのはずである。ところが、いまの政府はプライマリーバランス黒字化目標を目標に掲げ、財政健全化が至上命題になっている。

しかし、誰かの赤字は必ず別の誰かの黒字となる。実は政府の赤字は国民の黒字、みんなの黒字となっている。裏を返せば、政府が黒字を目指せば国民は赤字化し貧困化する。最近の政府の政策目標は財政健全化、財政黒字化であったが、これは実は国民赤字化、国民貧困化政策なのだ。国民を貧困化させることを目標に政策決定をしてきたのだから、国民が貧困化するのは当然である。これが失われた30年をもたらした元凶である。

現在のような経済状態のときに増税は行うべきではない。ましてや小規模事業者を狙い撃ちにしたインボイス増税は絶対に実行してはならない。

政府が10月のインボイス増税を思いとどまり、経済を立て直すために真に必要な政策を実行してくれることを願ってやまない。

マイコメント

おそらく、財務省のインボイス制度の根幹は菅内閣時代に日本の中小企業を淘汰すべきと発言

したアトキンソン氏の言葉にあるのだろうと思われます。

高々数百億円の税収だけを上げるために行うのではなく、インボイス制度の対象となる個人

事業主を潰すためだろうと思います。以下参照。

「中小企業は今の半分以下に」 暴論か正論か話題呼ぶ

「日本は、2060年までに中小企業の数を現在の半分以下、160万社程度まで減らすべきである」。そんな「中小企業淘汰論」を主張し、経済界で話題を呼んでいる人物がいる。300年以上の歴史を持つ老舗企業で、国宝や重要文化財の修復などを手掛ける小西美術工芸社(東京・港)の社長、デービッド・アトキンソン氏だ。

ゴールドマン・サックス証券(GS)のアナリストだった1990年代に、日本の不良債権の実態を暴くリポートを発表。以来、日本経済を客観的立場から分析する論客として知られてきたアトキンソン氏が、小西美術工芸社の社長に就任したのは2011年のことだった。GSを退職した後、日本の伝統文化に関心を持ち京都に住んでいたところ、後継者を探していた同社の先代社長、小西美奈氏と偶然知り合ったのがきっかけだ。

以下略

→https://www.nikkei.com/article/DGXMZO52478210S9A121C1000000/

コメント